Goldman Sachs creó LA CRISIS ALIMENTARIA al crear los COMMODITIES

How_goldman_sachs_created_the_food_crisis / foreignpolicy.com

El Índice de Materias Primas de Goldman Sachs (Goldman Sachs Commodity Index-GSCI), inventado en 1991, rastrea 24 materias primas, incluyendo metales preciosos y energía, pero sobre todo café, el cacao, el ganado, el grano, los cerdos, la soja y el trigo ... es decir ... el pan nuestro de cada día...los COMMODITIES !!!

Los banqueros reconocieron un buen sistema en cuanto lo vieron, y docenas de “hedgers” especulativos siguieron el ejemplo de Goldman Sachs uniéndose al juego de los índices de commodities. Esto incluía al Barclays, Deutsche Bank, Pimco, JP Morgan Chase, AIG, Bear Stearns y Lehman Brothers, por nombrar sólo a algunos ... de tal manera, el escenario ya estaba dispuesto para la INFLACIÓN ALIMENTARIA que tarde o temprano tomaría por sorpresa a las molineras más grandes, a las plantas de procesamiento y las corporaciones de venta minorista en los Estados Unidos y generaría TERREMOTOS DE HAMBRE por todo el planeta...

En los primeros 55 días de 2008, los especuladores volcaron 55,000 millones de dólares en los mercados de materias primas y hacia julio, 318,000 millones de dólares agitaban los mercados. La inflación alimentaria ha permanecido estable desde entonces!!!

-------------

Como creó Goldman Sachs la crisis alimentaria

escribe Frederick Kaufman

.

No culpe del alza de los precios de los alimentos al apetito de los estadounidenses, a los crecientes precios del petróleo o a los cultivos modificados genéticamente. Wall Street tiene la culpa de los precios, que crecen en espiral, de los alimentos.

Sin duda la oferta y la demanda son importantes. Pero hay otra razón por la que los alimentos se han vuelto tan caros en todo el mundo: la codicia de Wall Street.

Fueron las mentes brillantes del Grupo Goldman Sachs las que comprendieron la simple verdad de que no hay nada más valioso que el pan nuestro de cada día. Y donde hay valor, hay dinero para ganar. En 1991, los banqueros de Goldman, liderados por su clarividente presidente Gary Cohn, crearon un nuevo tipo de productos de inversión, los derivados (1) que rastrearon 24 materias primas, desde metales preciosos y energía al café, el cacao, el ganado, el grano, los cerdos, la soja y el trigo. Luego ponderaron el valor de la inversión de cada producto, mezclando y combinando las partes en el cálculo y posteriormente redujeron lo que había sido una complicada recopilación de bienes reales a una fórmula matemática que podía expresarse en un único enunciado, conocido en adelante como el Índice de Materias Primas de Goldman Sachs (Goldman Sachs Commodity Index-GSCI)

---------------------------------------------------------------------------------------------------------------

For just under a decade, the GSCI remained a relatively static investment vehicle, as bankers remained more interested in risk and collateralized debt than in anything that could be literally sowed or reaped. Then, in 1999, the Commodities Futures Trading Commission deregulated futures markets. All of a sudden, bankers could take as large a position in grains as they liked, an opportunity that had, since the Great Depression, only been available to those who actually had something to do with the production of our food.

-------------------------------------------------------------------------------------------------------------

Sólo durante un decenio el GSCI se mantuvo como un instrumento de inversiones relativamente estático, ya que los banqueros estaban más interesados en lo riesgoso y en las Obligaciones de Deuda Garantizadas (CDO) que en algo que, literalmente, podían sembrar o cosechar. Luego, en 1999, la Comisión de Comercio de Materias Primas y Futuros, la GSCI, desreguló el mercado de futuros. Y súbitamente los banqueros pudieron tomar a su gusto “posiciones largas” (2) en el mercado de granos, pudieron COTIZAR GRANOS EN LA BOLSA DE VALORES, una posibilidad que, desde la Gran Depresión, estuvo reservada sólo para los que tuvieran algo que ver con la producción de alimentos.

TOMA POR ASALTO DE LAS GRANDES BOLSAS DE GRANOS

Así llegó el cambio a las grandes bolsas de granos de Chicago, Minneapolis y Kansas City que, durante 150 años, habían ayudado a moderar las alzas y las bajas en los precios globales de los alimentos. Porque la agricultura puede parecer bucólica, pero es una actividad intrínsecamente volátil, sometida a las vicisitudes del clima, las enfermedades y los desastres.

DURANTE TODO EL SXX EL PRECIO DE LOS GRANOS SE MANTUVO O BAJÓ

El sistema de “comercio de granos a futuro”, promovido después de la guerra civil estadounidense por los fundadores de Archer Daniels Midland, el general Mills y Pillsbury, ayudó a situar a Estados Unidos como un gigante financiero para rivalizar con Europa y finalmente superarla. Las bolsas de granos también protegieron a los agricultores y molineros estadounidenses de los riesgos inherentes a su actividad. La idea básica era “el contrato a término”, es decir un acuerdo entre vendedores y compradores de trigo para fijar el precio razonable de una fanega, aún antes de que dicha fanega se cultivase. Esto no sólo ayudó a que el “precio futuro” del grano mantuviera estable el precio de la barra de pan en la panadería –y después en el supermercado- sino que además los mercados financieros a futuro permitían a los agricultores protegerse de los períodos de vacas flacas e invertir dinero en sus granjas y negocios. El resultado de esto fue que durante el siglo XX el precio real del trigo disminuyó (a pesar de uno o dos pequeños sobresaltos, en particular durante la espiral inflacionaria de los años 70), estimulando el desarrollo de la agroindustria estadounidense. Y después de la segunda Guerra Mundial los Estados Unidos produjeron rutinariamente un exceso de granos que se convirtió en un elemento esencial de sus estrategias políticas, económicas y humanitarias durante la Guerra Fría, para no mencionar el hecho de que el grano estadounidense alimentó a millones de personas hambrientas de todo el mundo.

LAS BOLSAS DE GRANOS TRADICIONALES

Los mercados de futuros, tradicionalmente, incluían a dos clases de participantes: Por un lado estaban los agricultores, los molineros y los almaceneros, es decir los integrantes del mercado que tienen un interés verdadero, físico, en el trigo. Este grupo no sólo comprendía a los cultivadores de maíz en Iowa o a los agricultores de trigo en Nebraska, sino también a las principales corporaciones multinacionales como Pizza Hut, Kraft, Nestlé, Sara Lee, Tyson Foods y McDonald's, cuyas acciones en la Bolsa de Nueva York subían y bajaban en función de su capacidad para llevar alimentos a precios competitivos a las ventanillas de los autos, a las puertas de las casas y a las estanterías de los supermercados. Estos participantes en el mercado se denominan “hedgers (3) de buena fe” porque realmente necesitan comprar y vender cereales.

Del otro lado estaban los especuladores. El especulador no produce ni consume el grano, la soja o el trigo, y no tendría un lugar para depositar las 20 toneladas de cereal que podría comprar en cualquier momento, si alguna vez se las entregasen. Los especuladores ganan dinero por medio de un comportamiento tradicional de las bolsas, por el “arbitraje” (4) de comprar barato y vender caro. Y, por regla general, los que estaban materialmente interesados en los “mercados de futuros de granos” dieron la bienvenida a sus bolsas a esos especuladores tradicionales los cuales, con su interminable flujo de órdenes de compra proporcionaban liquidez al mercado y facilitaban a los “hedgers” auténticos una manera de manejar los riesgos, permitiéndoles vender y comprar a su gusto.

Pero el índice de Goldman pervirtió la simetría de este sistema.

LA PERVERSIÓN DE LAS BOLSAS DE GRANOS DE GOLDMAN SACHS

La estructura del GSCI no hizo caso del antiguo modelo de comprar-vender/vender-comprar. Este novedoso producto derivado implica sólo “posiciones largas”, lo que significa que se diseñó para comprar materias primas y sólo para comprarlas. En el fondo de esta estrategia de “posiciones largas” se advierte la intención de transformar una inversión en materias primas (antes un ámbito especializado) en algo muy parecido a una inversión en acciones, la clase de activo en el que cualquiera podría depositar su dinero y dejarlo acumularse durante décadas (del tipo de General Electric o Apple). Una vez que el Mercado de Materias Primas se había transformado para parecerse a la Bolsa, los banqueros podían esperar la nueva afluencia de dinero en efectivo. Pero la estrategia de “posiciones largas únicamente” tenía un defecto, al menos para aquellos de nosotros que comemos. El GSCI no incluía un mecanismo para vender una materia prima, es decir, una “posición corta" (5).

Este desequilibrio socavó la estructura esencial de los mercados de materias primas, exigiendo a los banqueros comprar y seguir comprando, sin importar el precio. Y cada vez que se aproxima el vencimiento de una “posición únicamente larga” en un contrato de futuros del índice de materias primas, los banqueros se verán obligados a “desplazar” sus miles de millones de dólares en órdenes de compra pendientes hacia el siguiente contrato de futuros, dos o tres meses hacia adelante. Y como el impacto deflacionario de las “posiciones cortas” simplemente no forma parte del GSCI, los comerciantes profesionales de grano pudieron forrarse anticipando las fluctuaciones del mercado que estos “desplazamientos” causarían inevitablemente. “Me gano la vida con dinero tonto” (6) dijo a Businesseeek el corredor de bolsa en materias primas Emil van Essen el año pasado.

Los corredores de bolsa de materias primas empleados por los bancos que habían creado los fondos de Inversión en Materias Primas, fueron los primeros en subirse a la oleada de ganancias.

EL EJERCITO DE MARABUNTAS ESPECULADORAS DE COMMODITIES

EL EJERCITO DE MARABUNTAS ESPECULADORAS DE COMMODITIES

Los banqueros reconocieron un buen sistema en cuanto lo vieron, y docenas de “hedgers” especulativos sobre bienes no reales siguieron el ejemplo de Goldman uniéndose al juego de los índices de materias primas. Esto incluía al Barclays, Deutsche Bank, Pimco, JP Morgan Chase, AIG, Bear Stearns y Lehman Brothers, por nombrar sólo a algunos proveedores de Fondos de Inversión en Materias Primas. De tal manera, el escenario ya estaba dispuesto para la inflación alimentaria que tarde o temprano tomaría por sorpresa a las molineras más grandes, a las plantas de procesamiento y las corporaciones de venta minorista en los Estados Unidos y desparramaría ondas sísmicas por todo el mundo.

HIERVEN LAS MATERIAS PRIMAS EN LA BOLSA

El dinero nos cuenta lo que ha sucedido. Desde la explosión de la burbuja tecnológica en el año 2000, se ha incrementado 50 veces la cantidad de dólares invertidos en los Fondos de Inversión en Materias Primas. Para plantear el fenómeno en su verdadera dimensión, en 2003 el mercado de futuros de materias primas estaba en el orden de unos tranquilos 13.000 millones de dólares. Pero cuando a principios de 2008 la crisis global financiera puso a correr a los inversionistas nerviosos, que desconfiaban del dólar, de la libra y de los euros, las materias primas -incluyendo los alimentos- parecieron el último y mejor refugio para depositar el dinero en efectivo de los fondos de cobertura, de los fondos de pensiones y de los fondos soberanos de inversión. “De repente aparecieron personas sin ninguna idea de lo que eran las materias primas que compraban materias primas”, me dijo un analista del Departamento de Agricultura de los Estados Unidos. En los primeros 55 días de 2008, los especuladores volcaron 55.000 millones de dólares en los mercados de materias primas y hacia julio, 318.000 millones de dólares agitaban los mercados. La inflación alimentaria ha permanecido estable desde entonces.

LA APOTEÓSIS DE LA BURBUJA ALIMENTARIA

El dinero fluía y los banqueros estaban listos con el nuevo y deslumbrante casino de los derivados de alimentos. Encabezados por los precios del petróleo y del gas (las materias primas dominantes en el índice de esos fondos de inversión) los nuevos productos inflamaron los mercados de todas las demás materias primas incluidas en el índice y condujeron a un problema familiar para los que conocían la historia de los tulipanes, de los puntocoms y de los bienes inmuebles baratos. Es decir, que condujeron a una burbuja alimentaria. El trigo duro de primavera que, por lo general, se negociaba entre los 4 y los 6 dólares el bushel de 60 libras, rompió todos los récords anteriores y los contratos de futuros subieron hasta superar los 25 dólares. Y así, desde 2005 hasta 2008, los precios mundiales de los alimentos subieron un 80% y siguen subiendo. “No tiene precedentes la cantidad de capital de inversión que hemos visto en los mercados de materias primas, me dijo Kendell Keith, Presidente de la Asociación Nacional de Granos y Alimentos. “No hay duda de que hubo especulación”. Y en una nota informativa publicada recientemente Olivier De Schutter, Relator Especial de las Naciones Unidas para el Derecho a la Alimentación, concluía que en 2008 “una parte significativa del aumento de los precios se debe a una burbuja especulativa”.

¿Que ha estado sucediendo en los mercados de granos que no fuera el resultado “de la especulación” en el sentido tradicional de comprar barato y vender caro? Hoy el índice acumulativo Standard & Poors GSCI proporciona 219 índices distintos en las "teleimpresoras" y los inversionistas pueden arrancar sus “terminales Bloomberg” y apostar por cualquier materia prima, desde el paladio al aceite de soja, de los biocarburantes al pienso para ganado. Pero el auge de nuevas oportunidades especulativas en los granos a nivel global, en el aceite alimentario y en los mercados de ganadería ha creado un círculo vicioso. Cuanto más aumenta el precio de las materias primas de alimentos, más dinero se invierte en ese sector y los ya elevados precios siguen subiendo. De hecho, desde 2003 hasta 2008, el volumen de especulación de “index funds” (7) aumentó el 1.900%. “Lo que experimentamos fue un choque de demanda originado en una nueva categoría de participantes en los mercados de futuros de materias primas”, declaró ante el Congreso Michael Masters, miembro de un Fondo de Cobertura, en medio de la crisis alimentaria de 2008.

El resultado de la incursión de Wall Street en los granos, en los alimentos y en la ganadería ha sido un shock para la producción global de alimentos y el sistema de distribución. No sólo hace que la provisión mundial de alimentos tenga que luchar contra un suministro restringido y un incremento de la demanda de granos de verdad, sino que además los bancos de inversión han planteado un alza artificial de los precios de los granos a futuro. El resultado: El trigo “virtual” domina el precio del trigo “real” ya que los especuladores (usualmente un quinto del mercado) ahora superan en cuatro a uno a los hedgers auténticos.

.

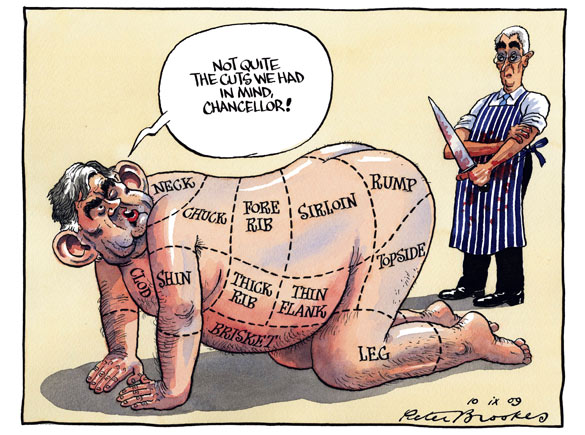

En la actualidad los banqueros y los corredores de bolsa se sientan en la parte superior de la cadena alimentaria –son los carnívoros del sistema que devoran a todo el mundo y a todo lo que esté debajo de ellos-. Cerca de la parte inferior, el agricultor trabaja duro. Para él la subida del precio del grano debería haber sido un golpe de suerte, pero la especulación también ha creado alzas en todo lo que el agricultor tiene que comprar para hacer crecer su grano -desde las semillas hasta los fertilizantes y el combustible diesel-. Y, en el fondo de todo, se encuentra el consumidor.

EL FLAGELO PLANETARIO DEL HAMBRE

El estadounidense promedio, que gasta aproximadamente del 8 al 12% de su salario semanal en alimentos no siente inmediatamente la crisis del aumento de los precios. Pero para los casi 2.000 millones de personas en todo el mundo que gastan más del 50 por ciento de sus ingresos en alimentos, los efectos han sido abrumadores: 250 millones de personas se unieron a las filas de los hambrientos en 2008, con lo que el total mundial de víctimas de la inseguridad alimentaria ha llegado a un máximo mil millones, un número nunca visto.

¿Cuál es la solución? La última vez que visité la Bolsa de Granos de Minneapolis, pregunté a un puñado de corredores de trigo qué sucedería si el gobierno de EE.UU. simplemente prohibiera a los bancos de inversión las posiciones “únicamente largas” en los productos alimenticios. Su reacción fue reírse. Unas llamadas telefónicas a unos aseguradores de riesgos auténticos como Cargill y Archer Daniels Midland y, después de un intercambio secreto de activos, la participación de un banco en el mercado de futuros es indistinguible de la de un comprador internacional del trigo. ¿Qué pasa si el gobierno prohíbe todos los productos derivados con posición únicamente largas?, les pregunté. Una vez más, risas. El problema se resuelve con otra llamada telefónica, esta vez a una oficina comercial en Londres o en Hong Kong, ya que los nuevos mercados de derivados de alimentos han alcanzado proporciones supranacionales, más allá del alcance de la ley soberana.

La volatilidad de los mercados de alimentos también ha desperdiciado la que podría haber sido una gran oportunidad de cooperación global. Cuanto más alto fuera el precio del maíz, de la soja, del arroz y del trigo, mayor debería ser la cooperación de las naciones que producen granos en el mundo para asegurar que las naciones asustadas (y generalmente más pobres) que deben importar granos no sufran el contagio cada vez más dramático de la inflación alimentaria y de la agitación política. En cambio los países, nerviosos, han respondido más bien con políticas de “yo primero”, de la prohibición de exportar al acaparamiento de cereales y la neo-mercantilista apropiación de tierras en África. Y los esfuerzos de los activistas preocupados o de las agencias internacionales para contener la especulación de granos no han servido para nada. Constantemente los fondos indexados de materias primas siguen prosperando, los banqueros se embolsas las ganancias y los pobres del mundo se tambalean al borde del hambre.

------------------------------------------------

Notas del traductor

(1) Derivados Un derivado financiero o instrumento derivado es un producto financiero cuyo valor se basa en el precio de otro activo, de ahí su nombre. El activo del que depende toma el nombre de activo subyacente, por ejemplo el valor de un futuro sobre el oro se basa en el precio del oro. Los subyacentes utilizados pueden ser muy diferentes, acciones, índices bursátiles, valores de renta fija, tipos de interés o también materias primas.

(2) Posiciones Largas. En el contexto de la nota se dan cuando se ha comprado un “futuro” y queda abierta una posición en el mercado que todavía no se ha cerrado o compensado.

(3) Hedger En el mercado de futuros, persona que hace la cobertura, es decir, que mantiene una posición abierta en el mercado al contado y recurre al mercado a plazo (tomando la posición contraria) para reducir el riesgo de fluctuación entre los precios.

(4) Arbitraje: Son transacciones simultáneas en dos o más mercados con el fin de obtener un beneficio de una discrepancia de precios entre los dos mercados.

(5) Posición Corta: cuando se ha vendido un “futuro” y queda abierta una posición en el mercado que todavía no se ha cerrado o compensado.

(6) Dinero tonto: Término utilizado también para referirse al dinero del público en general y se utiliza para diferenciarlo del “smart money” o “dinero inteligente”, el cual supuestamente es el que mueven los profesionales en finanzas o inversionistas especializados o con conocimientos del mercado.

(7) Index Funds, fondos de inversión con carteras que rastrean diversos índices, en este caso, los Índices de Materias Primas.

-

------------------------------------

How Goldman Sachs Created the Food Crisis

Don't blame American appetites, rising oil prices, or genetically modified crops for rising food prices. Wall Street's at fault for the spiraling cost of food.

BY FREDERICK KAUFMAN | APRIL 27, 2011

Demand and supply certainly matter. But there's another reason why food across the world has become so expensive: Wall Street greed.

It took the brilliant minds of Goldman Sachs to realize the simple truth that nothing is more valuable than our daily bread. And where there's value, there's money to be made. In 1991, Goldman bankers, led by their prescient president Gary Cohn, came up with a new kind of investment product, a derivative that tracked 24 raw materials, from precious metals and energy to coffee, cocoa, cattle, corn, hogs, soy, and wheat. They weighted the investment value of each element, blended and commingled the parts into sums, then reduced what had been a complicated collection of real things into a mathematical formula that could be expressed as a single manifestation, to be known henceforth as the Goldman Sachs Commodity Index (GSCI).

For just under a decade, the GSCI remained a relatively static investment vehicle, as bankers remained more interested in risk and collateralized debt than in anything that could be literally sowed or reaped. Then, in 1999, the Commodities Futures Trading Commission deregulated futures markets. All of a sudden, bankers could take as large a position in grains as they liked, an opportunity that had, since the Great Depression, only been available to those who actually had something to do with the production of our food.

Change was coming to the great grain exchanges of Chicago, Minneapolis, and Kansas City -- which for 150 years had helped to moderate the peaks and valleys of global food prices. Farming may seem bucolic, but it is an inherently volatile industry, subject to the vicissitudes of weather, disease, and disaster. The grain futures trading system pioneered after the American Civil War by the founders of Archer Daniels Midland, General Mills, and Pillsbury helped to establish America as a financial juggernaut to rival and eventually surpass Europe. The grain markets also insulated American farmers and millers from the inherent risks of their profession. The basic idea was the "forward contract," an agreement between sellers and buyers of wheat for a reasonable bushel price -- even before that bushel had been grown. Not only did a grain "future" help to keep the price of a loaf of bread at the bakery -- or later, the supermarket -- stable, but the market allowed farmers to hedge against lean times, and to invest in their farms and businesses. The result: Over the course of the 20th century, the real price of wheat decreased (despite a hiccup or two, particularly during the 1970s inflationary spiral), spurring the development of American agribusiness. After World War II, the United States was routinely producing a grain surplus, which became an essential element of its Cold War political, economic, and humanitarian strategies -- not to mention the fact that American grain fed millions of hungry people across the world.

Futures markets traditionally included two kinds of players. On one side were the farmers, the millers, and the warehousemen, market players who have a real, physical stake in wheat. This group not only includes corn growers in Iowa or wheat farmers in Nebraska, but major multinational corporations like Pizza Hut, Kraft, Nestlé, Sara Lee, Tyson Foods, and McDonald's -- whose New York Stock Exchange shares rise and fall on their ability to bring food to peoples' car windows, doorsteps, and supermarket shelves at competitive prices. These market participants are called "bona fide" hedgers, because they actually need to buy and sell cereals.

On the other side is the speculator. The speculator neither produces nor consumes corn or soy or wheat, and wouldn't have a place to put the 20 tons of cereal he might buy at any given moment if ever it were delivered. Speculators make money through traditional market behavior, the arbitrage of buying low and selling high. And the physical stakeholders in grain futures have as a general rule welcomed traditional speculators to their market, for their endless stream of buy and sell orders gives the market its liquidity and provides bona fide hedgers a way to manage risk by allowing them to sell and buy just as they pleased.

But Goldman's index perverted the symmetry of this system. The structure of the GSCI paid no heed to the centuries-old buy-sell/sell-buy patterns. This newfangled derivative product was "long only," which meant the product was constructed to buy commodities, and only buy. At the bottom of this "long-only" strategy lay an intent to transform an investment in commodities (previously the purview of specialists) into something that looked a great deal like an investment in a stock -- the kind of asset class wherein anyone could park their money and let it accrue for decades (along the lines of General Electric or Apple). Once the commodity market had been made to look more like the stock market, bankers could expect new influxes of ready cash. But the long-only strategy possessed a flaw, at least for those of us who eat. The GSCI did not include a mechanism to sell or "short" a commodity.

This imbalance undermined the innate structure of the commodities markets, requiring bankers to buy and keep buying -- no matter what the price. Every time the due date of a long-only commodity index futures contract neared, bankers were required to "roll" their multi-billion dollar backlog of buy orders over into the next futures contract, two or three months down the line. And since the deflationary impact of shorting a position simply wasn't part of the GSCI, professional grain traders could make a killing by anticipating the market fluctuations these "rolls" would inevitably cause. "I make a living off the dumb money," commodity trader Emil van Essen told Businessweek last year. Commodity traders employed by the banks that had created the commodity index funds in the first place rode the tides of profit.

Bankers recognized a good system when they saw it, and dozens of speculative non-physical hedgers followed Goldman's lead and joined the commodities index game, including Barclays, Deutsche Bank, Pimco, JP Morgan Chase, AIG, Bear Stearns, and Lehman Brothers, to name but a few purveyors of commodity index funds. The scene had been set for food inflation that would eventually catch unawares some of the largest milling, processing, and retailing corporations in the United States, and send shockwaves throughout the world.

The money tells the story. Since the bursting of the tech bubble in 2000, there has been a 50-fold increase in dollars invested in commodity index funds. To put the phenomenon in real terms: In 2003, the commodities futures market still totaled a sleepy $13 billion. But when the global financial crisis sent investors running scared in early 2008, and as dollars, pounds, and euros evaded investor confidence, commodities -- including food -- seemed like the last, best place for hedge, pension, and sovereign wealth funds to park their cash. "You had people who had no clue what commodities were all about suddenly buying commodities," an analyst from the United States Department of Agriculture told me. In the first 55 days of 2008, speculators poured $55 billion into commodity markets, and by July, $318 billion was roiling the markets. Food inflation has remained steady since.

The money flowed, and the bankers were ready with a sparkling new casino of food derivatives. Spearheaded by oil and gas prices (the dominant commodities of the index funds) the new investment products ignited the markets of all the other indexed commodities, which led to a problem familiar to those versed in the history of tulips, dot-coms, and cheap real estate: a food bubble. Hard red spring wheat, which usually trades in the $4 to $6 dollar range per 60-pound bushel, broke all previous records as the futures contract climbed into the teens and kept on going until it topped $25. And so, from 2005 to 2008, the worldwide price of food rose 80 percent -- and has kept rising. "It's unprecedented how much investment capital we've seen in commodity markets," Kendell Keith, president of the National Grain and Feed Association, told me. "There's no question there's been speculation." In a recently published briefing note, Olivier De Schutter, the U.N. Special Rapporteur on the Right to Food, concluded that in 2008 "a significant portion of the price spike was due to the emergence of a speculative bubble."

What was happening to the grain markets was not the result of "speculation" in the traditional sense of buying low and selling high. Today, along with the cumulative index, the Standard & Poors GSCI provides 219 distinct index "tickers," so investors can boot up their Bloomberg system and bet on everything from palladium to soybean oil, biofuels to feeder cattle. But the boom in new speculative opportunities in global grain, edible oil, and livestock markets has created a vicious cycle. The more the price of food commodities increases, the more money pours into the sector, and the higher prices rise. Indeed, from 2003 to 2008, the volume of index fund speculation increased by 1,900 percent. "What we are experiencing is a demand shock coming from a new category of participant in the commodities futures markets," hedge fund Michael Masters testified before Congress in the midst of the 2008 food crisis.

The result of Wall Street's venture into grain and feed and livestock has been a shock to the global food production and delivery system. Not only does the world's food supply have to contend with constricted supply and increased demand for real grain, but investment bankers have engineered an artificial upward pull on the price of grain futures. The result: Imaginary wheat dominates the price of real wheat, as speculators (traditionally one-fifth of the market) now outnumber bona-fide hedgers four-to-one.

Today, bankers and traders sit at the top of the food chain -- the carnivores of the system, devouring everyone and everything below. Near the bottom toils the farmer. For him, the rising price of grain should have been a windfall, but speculation has also created spikes in everything the farmer must buy to grow his grain -- from seed to fertilizer to diesel fuel. At the very bottom lies the consumer. The average American, who spends roughly 8 to 12 percent of her weekly paycheck on food, did not immediately feel the crunch of rising costs. But for the roughly 2-billion people across the world who spend more than 50 percent of their income on food, the effects have been staggering: 250 million people joined the ranks of the hungry in 2008, bringing the total of the world's "food insecure" to a peak of 1 billion -- a number never seen before.

What's the solution? The last time I visited the Minneapolis Grain Exchange, I asked a handful of wheat brokers what would happen if the U.S. government simply outlawed long-only trading in food commodities for investment banks. Their reaction: laughter. One phone call to a bona-fide hedger like Cargill or Archer Daniels Midland and one secret swap of assets, and a bank's stake in the futures market is indistinguishable from that of an international wheat buyer. What if the government outlawed all long-only derivative products, I asked? Once again, laughter. Problem solved with another phone call, this time to a trading office in London or Hong Kong; the new food derivative markets have reached supranational proportions, beyond the reach of sovereign law.

Volatility in the food markets has also trashed what might have been a great opportunity for global cooperation. The higher the cost of corn, soy, rice, and wheat, the more the grain producing-nations of the world should cooperate in order to ensure that panicked (and generally poorer) grain-importing nations do not spark ever more dramatic contagions of food inflation and political upheaval. Instead, nervous countries have responded instead with me-first policies, from export bans to grain hoarding to neo-mercantilist land grabs in Africa. And efforts by concerned activists or international agencies to curb grain speculation have gone nowhere. All the while, the index funds continue to prosper, the bankers pocket the profits, and the world's poor teeter on the brink of starvation.

How Goldman Sachs Created the Food Crisis - By Frederick Kaufman ...27 Apr 2011 ... How Goldman Sachs Created the Food Crisis. Don't blame American appetites, rising oil prices, or genetically modified crops for rising food ...www.foreignpolicy.com/.../how_goldman_sachs_created_the_food_crisis

http://adamsmith.files.wordpress.com/2008/12/cartoon20081221.jpg

INTOCABLES: LOS 10 COLOSOS PLANETARIOS DE MATERIAS PRIMAS ...

29 Abr 2011 ... malcolmallison. 10157. Biólogo desde hace más de treinta años, ... Estados Unidos (EU) para resolver la crisis alimentaria global ni de las ...

lamula.pe/2011/04/29/intocables-los.../malcolmallison - En caché

Se especula con la alimentación de toda la humanidad. « malcolmallison

4 Ene 2011 ... malcolmallison. Just another Lamula.pe weblog ... Hacia una nueva crisis alimentaria. Vicent Boix. Especulando que es gerundio ...

malcolmallison.lamula.pe/2011/01/.../malcolmallison - En caché